Introducción: el dogma de los 6 meses

“Debes tener entre 3 y 6 meses de gastos en efectivo”.

Este consejo se ha repetido tanto que casi nadie lo cuestiona. El problema no es que sea incorrecto, sino que se presenta como una verdad universal, cuando en realidad es una solución estándar para un mundo no estándar.

En un entorno de inflación, oportunidades cambiantes y nuevas formas de generar ingresos, inmovilizar grandes cantidades de dinero puede ser tan arriesgado como no tener ningún colchón. Aquí entra el concepto de fondo de emergencia flexible.

Qué es realmente una emergencia (y qué no)

Uno de los mayores errores es llamar “emergencia” a cualquier gasto inesperado.

Emergencias reales:

- pérdida de ingresos principal

- problema de salud serio

- reparación crítica (vivienda, vehículo)

- gasto legal o administrativo ineludible

No emergencias:

- vacaciones mal planificadas

- compras impulsivas

- oportunidades que no entiendes

Definir esto reduce el tamaño real del fondo necesario.

El coste oculto del fondo clásico

Tener mucho dinero parado tiene tres costes invisibles:

- Pérdida de poder adquisitivo

- Coste de oportunidad

- Falsa sensación de seguridad

La seguridad no está solo en el efectivo, sino en la capacidad de reacción.

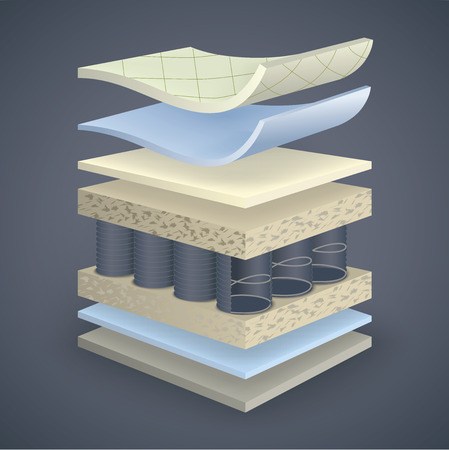

El modelo de fondo de emergencia flexible

En lugar de una única hucha, el fondo flexible se estructura en capas:

Capa 1: liquidez inmediata

- efectivo o cuenta remunerada

- cubre 1–2 meses de gastos

- acceso inmediato

Capa 2: liquidez rápida

- activos muy líquidos

- acceso en días

- menor inflación real

Capa 3: capacidad de respaldo

- líneas de crédito preaprobadas

- redes de apoyo

- ingresos alternativos

Esto reduce capital inmovilizado sin aumentar vulnerabilidad.

Cuándo tiene sentido romper la regla de los 6 meses

Romper la regla no es irresponsable si:

- tienes ingresos diversificados

- tus gastos son flexibles

- tu empleabilidad es alta

- tienes acceso a liquidez externa

El riesgo no es no tener 6 meses, sino no saber cómo reaccionar.

Fondos de emergencia y perfil psicológico

No todos duermen igual con el mismo colchón. La tranquilidad mental también es un activo.

Algunas personas necesitan más efectivo por:

- aversión al riesgo

- experiencias pasadas

- carga familiar

El fondo óptimo es el que te permite tomar buenas decisiones, no el más grande.

El error de usar el fondo como excusa para no invertir

Muchas personas esconden el miedo bajo la etiqueta de “prudencia”. Un fondo sobredimensionado suele ser una inversión emocional, no financiera.

Cómo construir un fondo flexible paso a paso

- Define gastos críticos reales

- Establece capas, no meses

- Automatiza la capa 1

- Optimiza la capa 2

- Asegura respaldo externo

El proceso es progresivo, no instantáneo.

Emergencias modernas que pocos consideran

- bloqueos de cuentas

- fallos tecnológicos

- cambios regulatorios

- crisis sectoriales

La flexibilidad gana a la rigidez.

Cuándo volver a efectivo tradicional

Hay momentos donde el cash manda:

- crisis sistémicas

- transiciones vitales

- alta incertidumbre personal

El fondo flexible se adapta, no desaparece.

Conclusión

El fondo de emergencia no es un número mágico, es un sistema de resiliencia personal. En un mundo cambiante, la capacidad de respuesta vale más que la cantidad inmovilizada.

La pregunta ya no es “¿cuántos meses tienes?”, sino

“¿qué harías si mañana todo cambia?”